トレーラーハウスは固定資産税がかかるの?税金面を徹底解説

「トレーラーハウスは建物だから固定資産税がかかるのでは?」という疑問をお持ちではありませんか?トレーラーハウスは税制上のメリットが大きいと言われていますが、実際はどうなのか気になっている方も多いと思います。

そこで、今回のコラムではトレーラーハウスの税金に関する情報をわかりやすく解説します。税金がかかるケースや注意点など詳しく解説するので、最後までご覧ください。

Contents

結論:トレーラーハウスは固定資産税がかかりません!

結論から言うと、トレーラーハウスは基本的に固定資産税がかかりません。トレーラーハウスは法律上、「不動産」ではなく「動産」に分類されるため、不動産に関する税金がかかりません。

固定資産税とは、土地や家屋などの不動産に対して課される税金なので、不動産に該当しないトレーラーハウスは課税の対象とはなりません。トレーラーハウスは車両として扱われることが一般的です。

しかし、ある一定の条件を満たしてしまうと、トレーラーハウスであっても建築物としてみなされ、固定資産税をはじめとする不動産に関する税金を納める必要があります。トレーラーハウスが建築物に該当するケースは、次章で詳しく解説します。

トレーラーハウスが建築物に該当するケース

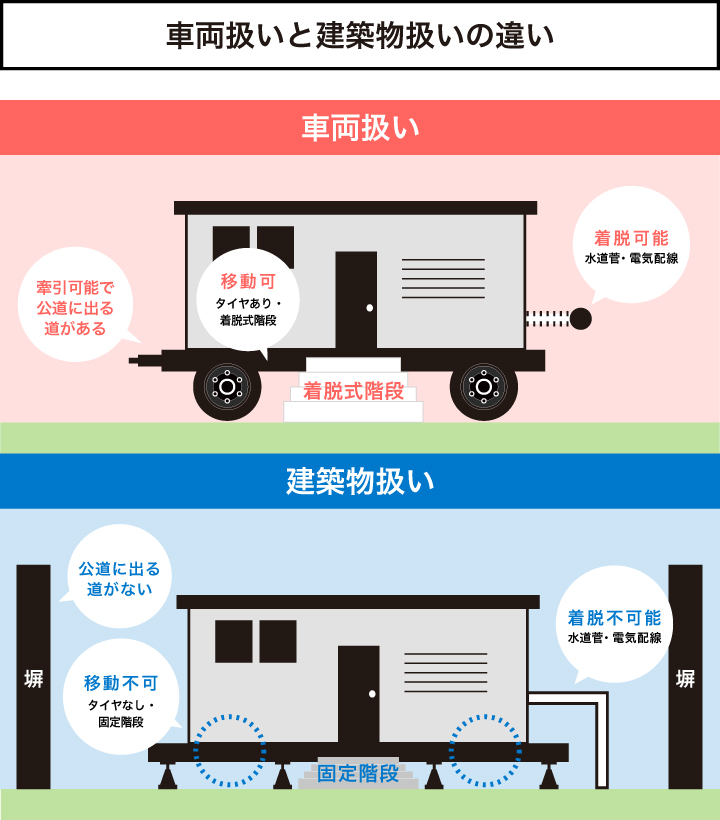

トレーラーハウスは以下のいずれかのケースに該当してしまえば、建築物とみなされ不動産に関する税金を納めなければならない場合があります。

トレーラーハウスは以下のいずれかのケースに該当してしまえば、建築物とみなされ不動産に関する税金を納めなければならない場合があります。

- 固定物が付属しており、移動に支障が出る

- ライフラインを簡単に切り離すことができない

- 設置場所から公道に出る道がない

- タイヤを取り外しており、他の場所に移動できない

トレーラーハウスは簡単に移動できることを前提に車両として扱われます。しかし、上記のケースに該当してしまうと、簡単に移動できるという前提が成り立たなくなってしまい、建築物としてみなされます。

設置したときは車両として扱われていたとしても、設置後にこれらのルールを守らず改装してしまうと、不動産として扱われるケースがあるため注意が必要です。リフォームや増築をする場合は、上記のルールをしっかり理解してから行いましょう。

トレーラーハウスに税金がかかるケース

トレーラーハウスに税金が発生するケースは、以下の通りです。

- 建築物に該当する:不動産に関する税金

- 保安基準第2条で定める基準を満たしている:自動車に関する税金

- 事業所用として使用する:償却資産税

建築物に該当する

前章で解説したように、建築物に該当した場合は不動産に関する税金を納めなければなりません。不動産に関する税金は、大きく分けると取得したときにだけかかる税金と毎年かかる税金の2種類があります。

不動産を取得したときだけにかかる税金は、以下の3つです。

- 印紙税

- 登録免許税

- 不動産取得税

不動産取得後、毎年納める必要がある税金は以下の2つです。

- 固定資産税

- 都市計画税

印紙税や登録免許税などは、契約時に諸経費として請求されることもあります。販売店からの請求内容をしっかり確認して、申告漏れがないように注意しましょう。

保安基準第2条で定める基準を満たしている

トレーラーハウスは車検が必要なものと必要ないものの2種類に大別されます。道路運送車両の保安基準第2条の基準を満たしているトレーラーハウスは、車検を受ける必要があり、自動車に関する税金を納めなければなりません。

保安基準第2条で定める車両の大きさは、以下の通りです。

- 全長:12m未満

- 全幅:2.5m未満

- 全高:3.8m未満

上記の基準を満たしているトレーラーハウスの場合、以下の税金がかかります。

- 自動車税環境性能割:購入時のみ

- 自動車税:毎年継続

- 自動車重量税:毎年継続(※種別による)

上記の税金に加えて、車検代や自賠責保険料を支払わなければなりません。車検時はトレーラーハウスを移動させる必要があるため、輸送費もかかります。

保安基準第2条の基準以上の大きさのトレーラーハウスであれば、自動車と同じ扱いにはならないため、自動車に関する税金を納める必要がありません。しかし、移動する際は基準緩和の申請や特殊車両通行許可が必要です。

事業所用として使用する

トレーラーハウスを店舗やオフィスなど事業所用として使用する場合で、家屋や車両扱いでない場合は償却資産税がかかる場合があります。償却資産税とは、固定資産税の一種であり、事業を営むために所有している構築物・機械・器具などの資産に課される税金のことです。

トレーラーハウスの耐用年数は4年と定められているため、4年間に渡って減価償却することができます。通常の住宅よりも短い分、1年あたりの減価償却費の計上額が高くなるケースが多く、節税効果は大きいと言えるでしょう。

トレーラーハウスにライフラインを接続する際の5つのルール

先述の通り、トレーラーハウスはライフラインを簡単に切り離せる仕様でなければ、建築物とみなされ不動産に関する税金を納める必要があります。建築物とみなされないようにライフラインを接続するには、以下の5つのルールを守りましょう。

先述の通り、トレーラーハウスはライフラインを簡単に切り離せる仕様でなければ、建築物とみなされ不動産に関する税金を納める必要があります。建築物とみなされないようにライフラインを接続するには、以下の5つのルールを守りましょう。

- 給水管・排水管は工具を使わず脱着できること

- 電気の配線は工具を使わず脱着できること

- ガスボンベは積載またはレンチで簡単に脱着できること

- 電話やインターネット等の設備は工具を使わずに接続できること

- 冷暖房器具等の室外機はトレーラーハウスに積載されていること

設置する際の工事は専門業者に依頼することが多いため、設置する時点で上記のルールを守っていないことはほとんどありません。しかし、自身でリフォームや増築をした際に、上記のルールを守れておらず、建築物とみなされてしまう可能性があります。

「ウッドデッキを増設して地面とトレーラーハウスに固定した」「エアコンを新しく設置して室外機を地面に設置した」などのケースは建築物とみなされるケースに該当します。自身でリフォームや増築をする場合でも、専門業者へ事前に確認すると良いでしょう。

トレーラーハウスの税金に関する注意点

トレーラーハウスの税金に関して、以下の3点に注意が必要です。

設置する土地によって税負担額が変わる

トレーラーハウスが建築物とみなされた場合、毎年固定資産税と都市計画税を納める必要があります。都市計画税は市町村が税率を設定しているため、自治体によって税率が異なります。

トレーラーハウスを設置する土地によって、納めなければならない税金の金額が変わることを覚えておきましょう。

設置する土地には固定資産税がかかる

トレーラーハウスが建築物としてみなされない場合、トレーラーハウス自体に固定資産税が課されることはありません。しかし、トレーラーハウスを設置するために新たに土地を取得する場合、その土地に対する固定資産税をはじめとする不動産に関する税金を支払う必要があります。

トレーラーハウスに関する税金ばかりを気にかけていると、つい忘れてしまいそうになりますが、土地に対して不動産に関する税金がかかることに注意しましょう。

税制上のメリットが継続する保証はない

トレーラーハウスは、現在車両として扱われており、通常の住宅と比較して税制上のメリットが多いというのが1つの魅力です。

しかし、今後普及率が高まってくると法律の整備が進められ、税金に関するルールも変わってくる可能性があることを理解しておきましょう。

購入前にトレーラーハウスの税金に関する理解を深めよう

今回は、トレーラーハウスの税金について詳しく解説しました。

2023年11月時点で通常の住宅を購入するより税金面でメリットがあるトレーラーハウスですが、細かなルールが存在しています。トレーラーハウスを購入する前にしっかり税金に関する知識を深め、税制上のメリットを活かしながらトレーラーハウスを購入しましょう。

HCTトレーラーハウスはトレーラーハウスを製造・販売しております。お客様のご要望を丁寧にヒアリングし、最適なプランをご提案します。まずはお気軽にお問い合わせください。

トレーラーハウスで 見つける 新たな可能性!

トレーラーハウスについて詳しく知りたい方は

お気軽にお問い合わせください。