トレーラーハウス投資は節税対策になる?仕組みや法定費用を解説

「トレーラーハウス投資」というワードを聞いたことがあるでしょうか。

住まいだけでなく、飲食店やオフィスとしても徐々に人気が高まっているトレーラーハウスですが、実は投資としても注目されています。節税にも効果があるため、どのような仕組みになっているか気になっている方も多いでしょう。

今回のコラムでは、節税対策としても有効なトレーラーハウス投資について解説していきます。節税になる理由や投資のリスクなど、興味がある方はぜひご覧ください。

※記載している法定費用は令和5年11月時点での情報です。

Contents

トレーラーハウス投資の仕組み

まずはトレーラーハウス投資の仕組みについて解説していきます。

トレーラーハウス投資とは、購入したトレーラーハウスをオーナーに貸し出し、その賃料を得ることを指します。さらに契約満了後は貸し出していたトレーラーハウスを買い取ってもらうことができます。

細かい金額や契約形態はその都度異なりますが、例としては以下のようなケースが挙げられます。

- 700万円でトレーラーハウスを購入

- ホテル事業者に貸し出し、毎月5万円の賃料を受け取る

- 10年後に定額で売却する

上記の例では契約期間を10年に設定していますが、途中で売却することも可能であるため、万が一資金不足などに陥った場合もプランを変更することができます。

トレーラーハウスが節税対策になる理由

なぜトレーラーハウス投資が節税対策になるのか、その理由を解説していきます。

なぜトレーラーハウス投資が節税対策になるのか、その理由を解説していきます。

- 減価償却期間が短い

- 初期費用が安い

- 法定費用が安い

減価償却期間が短い

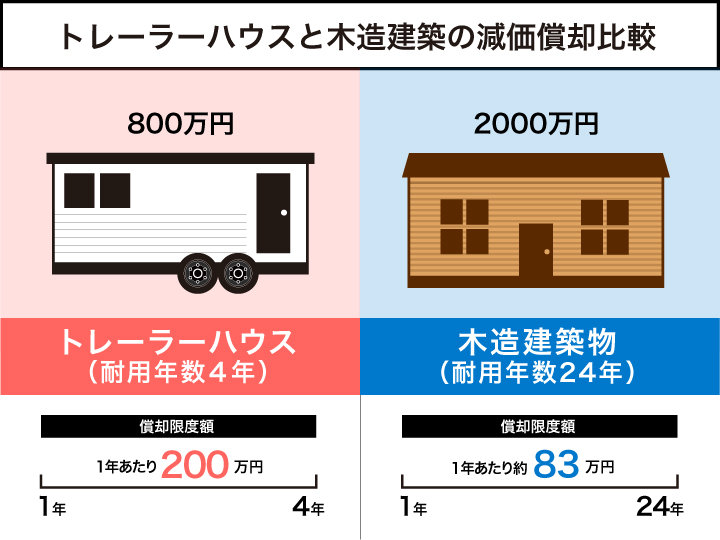

車両扱いであるトレーラーハウスは法定耐用年数が4年と定められており、減価償却期間が非常に短いという特徴があります。一般的な不動産の場合、最長で木造だと24年、RC造だと50年と定められているため、期間の長さは全く異なります。

結果的に経費として計上できる金額は同じでも、短期間で大きく利益を圧縮した方が税率が下がり、納税額を抑えられることになります。

初期費用が安い

トレーラーハウスはリーズナブルなモデルだと500万円前後で購入することも可能です。一般的な不動産と比較すると初期費用が大きく抑えられることから、初めて投資をする方にも推奨されています。

もちろん資金に余裕がある方であれば、大型のトレーラーハウスを購入したり、複数台のトレーラーハウスを購入するという選択肢もあります。必ずしも小口である必要はないので、自身の資金に合った額を投資しましょう。

法定費用が安い

繰り返しになりますが、一般的な不動産とは異なり、車両であるトレーラーハウスは法定費用が大きく抑えられます。宿泊施設として同程度のサイズであっても、年間の維持費が数十万円変わってくるケースもあります。

少し複雑にはなりますが、それぞれどのような費用が課されるか確認しておきましょう。

不動産に課せられる税金

まず通常の不動産で課される税金としては下記の項目が挙げられます。

- 不動産取得税

- 固定資産税

不動産取得税

文字通りですが、住宅や宿泊施設などの不動産を建築、あるいは購入した際にかかるのが不動産取得税です。

「課税標準額×税率」で計算され、所属する都道府県に納税します。尚、課税標準額は固定資産税評価額のことを指し、購入時にかかった額ではありません。

税率は原則4%と定められているため、評価額が2,000万円の不動産の場合、不動産取得税は80万円ということになります。

固定資産税

固定資産税はその不動産に対して毎年課される税金です。不動産取得税と同様、「課税標準額×税率」で計算されますが、税率が1.4%という点が異なります。

2,000万円の不動産の場合、納税額は28万円。不動産取得税に比べると安くはありますが、毎年課されるとなると非常に大きな負担になります。

トレーラーハウスに課せられる税金

続いてトレーラーハウスに課せられる主な税金を解説します。

- 環境性能割

- 自動車税

- 自動車重量税

- 自賠責保険

環境性能割

環境性能割は自動車を取得した際に課せられる税金です。以前は自動車取得税という名称でしたが、2019年10月の消費税率引き上げに伴い、新たに導入されました。

「環境性能割」という名称からイメージできる通り、環境性能が優れている、つまり燃費が良いハイブリッド自動車や電気自動車は税率が低く設定されています。

トレーラーハウスの場合は「課税標準基準額×3%」で計算されますが、あくまで対象となるのはシャーシ部分のみ。200万円のシャーシを購入した場合、6万円の環境性能割が課せられますが、不動産取得税と比較すれば遥かに安くなります。

自動車税

自動車の所有者に対して課されるのが自動車税です。こちらは毎年発生する税金であり、4月1日時点での所有者が支払う必要があります。

自動車の種別や排気量によって金額が異なりますが、トレーラーハウスは一部の例外を除き、一律で10,200円。こちらも不動産に課せられる固定資産税と比べると圧倒的に安く、維持費の削減になります。

自動車重量税

トレーラーハウスも車両であるため、定期的に車検を受ける必要があります。その際、いくつかの法定費用が発生しますが、その1つが自動車重量税です。

車両扱いであるトレーラーハウスは特定のサイズを除いて、1年おきに車検を受ける必要があるため、実質毎年発生することになります。(初回検査時のみ2年)

金額は車両の重量や年式によって異なりますが、例えば3トン〜4トンのトレーラーハウスの場合は毎回16,400円の自動車重量税が課せられます。

自賠責保険

最後に紹介するのは自賠責保険で、料金は13ヶ月分で5,330円。自動車の所有者であれば加入が義務付けられている制度であり、加入せずに運転する行為は違法行為に該当します。

厳密には税金ではありませんが、自動車重量税と同様、車検時に支払う法定費用の1つとして数えられます。

トレーラーハウス投資のリスク

初期費用が安く、利回りが高いトレーラーハウスですが、投資である以上はやはりリスクもあります。主に以下の2つのリスクが考えられるため、それを踏まえて検討してください。

- 建築物として扱われてしまう可能性がある

- 資本を回収できない可能性がある

建築物として扱われてしまう可能性がある

トレーラーハウスの注意点の1つは、税務否認され、建築物として扱われてしまう可能性があるということです。

ここまで減価償却期間や法定費用など、トレーラーハウスのメリットを紹介してきましたが、それらの多くはトレーラーハウスが車両扱いだからこそのメリット。もし通常の建築物と同じ扱いになってしまうと意味がありません。

- トレーラーハウスの進行方向に障害物が設置されている

- 工具なしにライフラインを着脱できない

- 公道までの移動通路が確保されていない

例えば、トレーラーハウスが上記のような状態で自由に移動させることができない場合、建築物になってしまう可能性が高いです。

資本を回収できない可能性がある

もう1つは費やした資本を回収できない可能性があるということです。

冒頭で解説した通り、トレーラーハウス投資は購入したトレーラーハウスを提供し、その賃料や最終的な売却額によって利益を得る投資です。提供期間は契約内容にもよりますが、数年以上の長期間が想定されるでしょう。

そうなると、提供期間中に貸し出している宿泊施設が倒産してしまうことも考えられます。少なからずリスクが付きまとうのは仕方のないことではありますが、必ずしも投資資本を回収できるとは限らないということを理解しておきましょう。

トレーラーハウス投資は節税対策におすすめ

トレーラーハウス投資のメリットとデメリットを解説しましたが、投資先の事業者をきちんと見極めることができれば、大きな利益を期待できます。初期費用が安く、減価償却期間が短いという点から、投資初心者の方にもおすすめです。

また、トレーラーハウスはまだ国内の流通数が少なく、中古市場でも人気があります。通常の不動産や自動車と比べて価値が下がりにくいという点も、優良な投資である理由です。

トレーラーハウスで 見つける 新たな可能性!

トレーラーハウスについて詳しく知りたい方は

お気軽にお問い合わせください。